Servicios financieros I: entidades, gastos y vías de reclamación

Información general (actualizada a 05.02.2016)

1. Entidades

2. Gastos: intereses y comisiones

2.1. Tipo de interés en los productos bancarios

2.2. Requisitos que deben cumplir los intereses

2.3. Requisitos que deben cumplir las comisiones

2.4. Obligaciones de información que se imponen a las entidades de crédito titulares de cajeros automáticos

3. Protección del inversor

3.1. Información y clasificación de los productos financieros

4. Registro de impagados

4.1. Concepto

4.2. Derechos que tenemos frente al titular del fichero

4.2.1. Ejercicio del derecho de rectificación y cancelación

4.3. Central de Información de Riesgos (CIR)

5. Vías de reclamación

5.1. Departamento o Servicio especializado de atención al cliente. El Defensor del Cliente

5.2. Departamento de Conducta de Mercado y Reclamaciones del Banco de España

1. Entidades

Fuente: Banco de España

Hay que saber qué entidades están supervisadas por el Banco de España y, dentro de éstas, las diferencias que hacen que unas puedan captar depósitos (Bancos, Cajas y cooperativas de crédito), mientras que el resto se dedican a conceder créditos, tasar inmuebles, prestar avales, cambiar moneda o gestión de transferencias en el extranjero. En este apartado sabréis si están incluidas en los Registros oficiales que publica el Banco de España.

2. Gastos: intereses y comisiones

Fuente: Banco de España Tipos de interés | Comisiones bancarias.

El interés es el precio que se paga por conseguir dinero durante un cierto periodo de tiempo. En las modalidades más simples, interés es lo que pagamos a una entidad de crédito a cambio de que nos preste dinero, y también lo que nos paga la entidad para dejarle una cantidad determinada (en forma de depósito o de títulos de renta fija, por ejemplo).

El tipo de interés sería entonces el interés que corresponde a un capital (al que se denomina principal). Se expresa en tanto por ciento sobre el importe del capital y se refiere a un periodo de tiempo determinado. Lo más normal es que se hable de un porcentaje sobre un capital que se presta durante un año.

Las comisiones bancarias son las cantidades que las entidades de crédito nos cobran en compensación por sus servicios (por ejemplo, enviar una transferencia, cambiar divisas, administrar una cuenta, estudiar un préstamo, darnos una tarjeta de crédito, etc.). Las entidades pueden también repercutir los gastos justificados que deban pagar a terceros para poder prestarnos estos servicios. Las comisiones pueden cobrarse juntas, como un solo cargo genérico (caso de las tarifas planas) o separadas, es decir, un cargo individualizado para cada servicio prestado.

2.1 Tipo de interés en los productos bancarios

Fuente: Banco de España.

2.2. Requisitos que deben cumplir los intereses

Las entidades de crédito deberán poner a disposición de los clientes, debidamente actualizados, los tipos de interés habitualmente aplicados a los servicios que prestan con mayor frecuencia, en un formato unificado, de acuerdo con los términos específicos que determina el Banco de España.

Esta información incluirá, en todo caso, de manera sencilla y que facilite la comparación entre entidades, la tasa anual equivalente (TAE) u otra expresión equivalente de la operación.

Esta información unificada estará disponible en todos los establecimientos comerciales de las entidades de crédito, en sus páginas electrónicas y en la página electrónica del Banco de España, y debe estar a disposición de los clientes en cualquier momento y gratuitamente.

Más información: Banco de España. Preguntas frecuentes.

2.3. Requisitos que deben cumplir las comisiones

Las comisiones percibidas por servicios prestados por las entidades de crédito serán las que se fijen libremente entre estas entidades y los clientes.

Sólo se pueden percibir comisiones o repercutir gastos por servicios solicitados en firme o aceptados expresamente por un cliente y siempre que respondan a servicios efectivamente prestados o gastos habidos.

Las entidades de crédito deberán poner a disposición de los clientes, debidamente actualizadas, las comisiones habitualmente percibidas por los servicios que prestan con mayor frecuencia, así como los gastos repercutidos en estos servicios, todo ello en un formato unificado, de acuerdo con los términos específicos que determine el Banco de España.

Esta información incluirá, en todo caso, de manera sencilla y que facilite la comparación entre entidades, los conceptos que devengan comisión, la periodicidad con que se aplican y el importe de las mismas de manera desagregada por periodo en que se apliquen.

Esta información estará disponible en todos los establecimientos comerciales de las entidades de crédito, en sus páginas electrónicas y en la página electrónica del Banco de España, y debe estar a disposición de los clientes, en cualquier momento y gratuitamente.

Más información: Banco de España. Comisiones bancarias.

2.4. Obligaciones de información que se imponen a las entidades de crédito titulares de cajeros automáticos

Inmediatamente antes de que un servicio bancario deba ser prestado a un cliente a través de un medio de comunicación a distancia o de un cajero automático o de un dispositivo similar, se indicará, mediante un mensaje claro, perfectamente perceptible y gratuito, la comisión aplicable por cualquier concepto y los gastos a repercutir. Una vez proporcionada esta información, se ofrecerá al cliente, de forma igualmente gratuita, la posibilidad de desistir de la operación solicitada.

Cuando el servicio bancario deba ser prestado a través de un cajero automático o de un dispositivo similar y la entidad emisora ??del medio de pago sea diferente de la titular de aquél, se podrá sustituir la información prevista en el párrafo anterior por valor máximo de la comisión y otros gastos adicionales a que pueda quedar sujeta la operación solicitada. En este supuesto, se debe informar que el importe finalmente cargado podrá ser inferior, dependiendo, en su caso, de las condiciones estipuladas en el contrato celebrado entre el cliente y la entidad emisora ??del medio de pago.

En servicios bancarios prestados a través de un medio de comunicación a distancia o de un cajero automático o de un dispositivo similar, en lugar visible, debe figurar un número de teléfono para incidencias, al que se podrá acudir en el caso que se produzcan problemas en la prestación de los servicios.

3. Protección del inversor

Fuente: Comisión Nacional del Mercado de Valores.

• Guía informativa: "Sus derechos como inversor. Conozca la protección que le da la MiFiD".

• Las preguntas que debe hacerse todo accionista de una compañía cotizada.

• Protección del inversor. Servicio de Reclamaciones.

3.1. Información y clasificación de los productos financieros

Las empresas de servicios de inversión, entidades de crédito, establecimientos financieros de crédito, entidades aseguradoras y entidades gestoras de fondos de pensiones, entre otros, tienen la obligación de informar a los clientes sobre el nivel de riesgo de los productos financieros que van a comercializar o cuando presten servicios de inversión, para que les permita elegir los que mejor se adecuen a sus necesidades y preferencias de ahorro e inversión.

Deben informar tanto en las comunicaciones publicitarias como en la descripción general de la naturaleza y riesgos del producto financiero que debe facilitarse a los clientes antes de la contratación.

Por ello, han de entregar, con carácter previo a la comercialización, un indicador de riesgo y, en su caso, unas alertas adicionales para liquidez y complejidad, de los siguientes productos financieros:

• Instrumentos financieros del art.2 del Real Decreto Legislativo 4/2015, de 23 de octubre, por el que se aprueba el texto refundido de la Ley del Mercado de Valores (acciones, bonos y obligaciones, participaciones preferentes ... )

• Los depósitos bancarios incluyendo, entre otros, los depósitos a la vista, de ahorro y a plazo.

• Los productos de seguros de vida con fines de ahorro incluidos los planes de previsión asegurados.

• Planes de pensiones individuales y asociados.

Quedan excluidos: los seguros y fondos de pensiones colectivos, la deuda pública nacional y de los Estados miembros de la Unión Europea, y los productos PRIIPs (productos cuyo valor está sujeto a fluctuaciones).

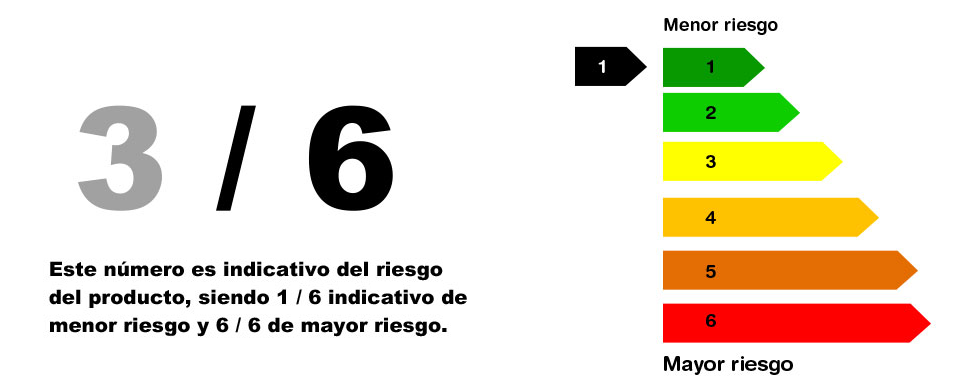

La clasificación de los productos financieros por riesgo y complejidad se realiza mediante una escala de seis colores (semáforo de riesgos) o de números, que van del 1 al 6, y con ella se diferencian los que tengan menor riesgo y los que comporten más riesgo para los clientes.

• Se tienen en cuenta aspectos como si se garantiza o no el capital del producto, el plazo en que se devuelve el principal y la calidad crediticia del producto o, en su defecto, la de la entidad emisora.

• Consulte la clasificación de los productos en virtud del indicador del riesgo en el art.5 de la Orden ECC / 2316/2015, de 4 de noviembre, relativa a las obligaciones de información y clasificación de productos financieros.

• Semáforo de riesgo: la correspondencia del producto financiero con una clase determinada del indicador del riesgo se representa gráficamente mediante un pentágono orientado hacia la derecha y de color negro que apunta al pentágono de color de la clase correspondiente.

• Indicación numérica: las entidades pueden sustituir la figura de los seis colores para la indicación numérica de la clase a la que pertenece el producto financiero en la parte del numerador de la fracción, manteniendo el denominador constante en el núm. 6.

Las figuras se incorporan en la parte superior de la primera hoja de las comunicaciones publicitarias o de la información sobre el producto cuando se realice por escrito.

El tamaño de las figuras o del texto debe ser adecuado al tamaño del documento para asegurar que sean claramente visibles y legibles.

Las entidades pueden incluir, además del indicador de riesgo, en su caso:

• una alerta sobre la liquidez: sobre las posibles limitaciones respecto a la liquidez y sobre los riesgos de venta anticipada del producto financiero, acompañada de una o dos figuras de un candado.

• una alerta sobre la complejidad del producto financiero cuando se trate de un producto complejo y difícil de entender acompañada de una figura de exclamación.

• Consulte las alertas a los art.7,8,9 de la Orden ECC / 2316/2015, de 4 de noviembre, relativa a las obligaciones de información y clasificación de productos financieros.

-En La comercialización a distancia (correo, catálogo, Internet, venta telefónica ...) de un producto financiero: el indicador de riesgo y las alertas sobre la liquidez y la complejidad deben facilitarse antes de contratarlo de acuerdo con el art.7 de la Ley 22/2007, de 11 de julio, sobre comercialización a distancia de servicios financieros destinados a los consumidores. Las entidades deben poder acreditarlo.

-Advertencia sobre la cobertura de depósitos bancarios por fondos de garantía de depósitos: las entidades deben incorporar junto con el indicador de riesgo, una advertencia que incluya la identidad del fondo de garantía de depósitos en el que se encuentre adherida la entidad y el importe máximo que garantiza.

-Indicador De riesgo de planes de pensiones: cuando el producto financiero comercializado por las entidades sea un plan de pensiones, las entidades deben facilitar, en sustitución del indicador de riesgo, otro elaborado de acuerdo con los apartados 4 y 6 de la Norma cuarta de la Circular 2/2013, de 9 de mayo, de la Comisión Nacional del Mercado de Valores, sobre el documento con los datos fundamentales para el inversor y el folleto de las instituciones de inversión colectiva.

4. Registro de impagados

4.1. Concepto

En la actividad bancaria es tradicional la demanda de un intercambio de información entre los bancos sobre sus clientes, en el sentido de que unas entidades pongan en conocimiento de las otras ciertos datos relevantes sobre las operaciones conclusas con sus clientes, en particular en relación a aquellos extremos que inciden sobre la solvencia de tales clientes..

La manera más eficaz de intercambiar información es mediante la creación de un organismo central al que todas las entidades se obligan a comunicar determinados datos para registrarlas y de esta manera todas las entidades adheridas o afiliadas a este organismo central pueden tener acceso.

Son registros de impagados el RAI ( Registro de Aceptaciones Impagadas ), que es uno de los registros de impagados más importante del sistema bancario español, y ASNEF, entre otros.

Los registros de impagados, además de estar sometidos a la Ley Orgánica 15/1999, de 13 de diciembre, de protección de datos de carácter personal se regulan por reglamentos internos.

Consulte, en esta misma web, el tema de consumo: Protección de datos.

4.2. Derechos que tenemos frente al titular del fichero

- Derecho a conocer la existencia del registro: las mismas entidades nos deben informar si estamos incluidos o no en un registro.

- Derecho de acceso a la información: según el artículo 29.2 de la Ley Orgánica 15/1999, de 13 de diciembre, de protección de datos de carácter personal, el titular del fichero comunicará a los interesados ??en un plazo de 30 días desde de la fecha de la inscripción en el registro, que sus datos han sido incluidas en el mismo, y se les informará de su derecho a obtener información sobre su totalidad.

- Derecho de rectificación y cancelación: el artículo 16 de la Ley Orgánica 15/1999, de 13 de diciembre, de protección de datos de carácter personal dispone que deberán ser rectificados o cancelados aquellos datos de carácter personal que sean inexactos o incompletos.

Consulte, en esta misma web, el tema de consumo: Protección de datos.

4.2.1. Ejercicio del derecho de rectificación y cancelación

En un plazo de 10 días desde la recepción del escrito, el fichero debe contestar al interesado.

Si en este plazo no nos contestan o nos deniegan la rectificación o cancelación de los datos, podremos interponer una denuncia ante la Agencia Española de Protección de Datos.

Consulte, en esta misma web, el tema de consumo: Protección de datos.

4.3. Central de Información de Riesgos (CIR)

Fuente: Banco de España.

La Central de Información de Riesgos (CIR) es un servicio público que gestiona una base de datos en la que constan, prácticamente, todos los préstamos, créditos, avales, y riesgos en general que las entidades financieras tienen con sus clientes.

- ¿Qué es la Central de Información de Riesgos (CIR) y sus objetivos?

- ¿Cómo funciona?

- ¿Como se puede acceder a sus datos?

- Preguntas más frecuentes

5. Vías de reclamación

Todas las Entidades de Crédito, de Acuerdo con el Código de Consumo de Cataluña, deben informar en los contratos del lugar donde los usuarios pueden tramitar las quejas o reclamaciones ante el prestador o prestadora del servicio y del procedimiento para hacerlo. También se debe informar de si el prestador o prestadora del servicio está adherido a una junta arbitral de consumo y de la posibilidad de la persona consumidora de dirigirse a estos organismos para resolver los conflictos.

También deben entregar a la persona consumidora la información relevante de la prestación por escrito o de forma adaptada a las circunstancias de la prestación.

Deben ofrecer a su clientela un servicio telefónico gratuito al que puedan dirigirse para poner en conocimiento de la empresa las eventuales incidencias, eventos y circunstancias que afecten al funcionamiento normal de las relaciones de consumo y formular reclamaciones sobre los servicios recibidos.

Deben disponer de Hojas Oficiales de Queja/Reclamación/Denuncia a disposición de las personas consumidoras y usuarias.

Deben facilitar, en el momento de la contratación, una dirección física en Cataluña, donde la persona consumidora pueda ser atendida de manera rápida y directa en relación a cualquier queja o reclamación sobre el servicio, siempre que la atención al consumidor no se haga en el mismo establecimiento donde se haya contratado.

Y también están obligadas a garantizar de manera fehaciente que la persona consumidora, para hacer valer la eventual ejercicio de sus derechos, tenga constancia, por escrito o en cualquier soporte duradero, de la presentación de cualquier tipo de queja o reclamación relativa a incidencias, eventos o circunstancias que afecten al funcionamiento normal de las relaciones de consumo. Por lo tanto, se le deberá entregar un acuse de recibo, un número de incidencia o cualquier otro documento acreditativo.

En general, en caso de disconformidad respecto de alguna de las actuaciones de la entidad de crédito, lo primero que debe hacer el cliente / a es dirigir la queja a su misma oficina. Si ésta no es atendido o no llegan a un acuerdo deberá seguir las siguientes vías.

5.1 Departamento o Servicio especializado de atención al cliente. El Defensor del Cliente

Las Entidades Financieras están obligadas a disponer de un departamento o servicio especializado de atención al cliente que tenga por objeto atender y resolver las quejas y reclamaciones que presenten los clientes.

El documento de queja o reclamación debe contener el nombre, apellidos y domicilio del interesado, el DNI, motivos y precisión clara de las cuestiones sobre las que se solicita un pronunciamiento, oficina, departamento o servicio donde se hubieran producido los hechos, que el reclamante no tiene conocimiento de que la materia objeto de la queja o reclamación está siendo sustanciada a través de un procedimiento administrativo, arbitral o judicial, lugar, fecha y firma.

Las entidades podrán designar, sin estar obligadas, un defensor del cliente, a quien corresponderá atender y resolver los tipos de reclamaciones que se sometan a su decisión, según lo disponga el reglamento de funcionamiento.

Los titulares del departamento o servicio de atención al cliente y del defensor del cliente deberán ser personas con honorabilidad comercial y profesional, y con conocimiento y experiencia adecuados para ejercer sus funciones.

Las entidades deberán tener a disposición de los clientes, en todas y cada una de las oficinas abiertas al público, así como en sus páginas web en caso de que el contrato se hubiera celebrado por medios telemáticos, la información siguiente:

- La existencia de un departamento o servicio de atención al cliente y, en su caso, de un defensor del cliente, con indicación de su dirección postal y electrónica.

- La obligación por parte de la entidad de atender y resolver las quejas y reclamaciones presentadas por sus clientes, en el plazo de dos meses desde su presentación en el departamento o servicio de atención al cliente o, en su caso, defensor del cliente.

- Referencia al Servicio de Reclamaciones que corresponda (Departamento de Conducta de Mercado y Reclamaciones del Banco de España, Servicio de Reclamaciones de la Comisión Nacional del Mercado de Valores o Servicio de Reclamaciones de la Dirección General de Seguros y Fondos de Pensiones), con especificación de la su dirección postal y electrónica, y de la necesidad de agotar la vía del departamento o servicio de atención al cliente o del defensor del cliente para poder formular las quejas y reclamaciones ante ellos.

- El reglamento de funcionamiento.

- Referencias a la normativa de transparencia y protección del cliente de servicios financieros.

No se admite la tramitación simultánea de una queja o reclamación con un procedimiento administrativo, arbitral o judicial abierto sobre la misma materia.

Las sociedades de tasación y los establecimientos abiertos al público para el cambio de moneda extranjera autorizados para operaciones de venta de billetes extranjeros o gestión de transferencias con el exterior, también deberán atender y resolver las quejas a través de un servicio o unidad equivalente o defensor del cliente.

La decisión favorable del Departamento o Servicio de Atención al Cliente o Defensor del Cliente vincularán a la entidad. Esta decisión no será obstáculo al recurso a otros mecanismos de solución de conflictos como es la Junta Arbitral de Consumo más próxima al domicilio del reclamante, la vía judicial ni la protección administrativa.

Más información: Banco de España. Preguntas freqüentes.

5.2. Departamento de Conducta de Mercado y Reclamaciones del Banco de España

Existe el Departamento de Conducta de Mercado y Reclamaciones del Banco de España, así como el Servicio de Reclamaciones de la Comisión Nacional del Mercado de Valores y el Servicio de Reclamaciones de la Dirección General de Seguros y Fondos de Pensiones.

Para la admisión y tramitación de una queja o reclamación ante el Departamento de Conducta de Mercado y Reclamaciones del Banco de España, será imprescindible haberla formulado previamente al departamento o servicio de atención al cliente o defensor del cliente y que haya sido denegada o desestimada o hayan transcurrido 2 meses desde la fecha de presentación sin que haya sido resuelta.

Se hará constar que ésta no se encuentra pendiente de resolución o litigio ante órganos administrativos, arbitrales o jurisdiccionales.

En ningún caso el Informe del Departamento de Conducta de Mercado y Reclamaciones del Banco de España que ponga fin a las quejas o reclamaciones tendrá carácter vinculante para el reclamante ni para la entidad a que se refiera, sin perjuicio de remitir a los servicios de supervisión correspondientes, aquellos expedientes donde se aprecien indicios de incumplimiento de las normas de transparencia y protección de la clientela.

Más información: Banco de España. Quejas y Reclamaciones.

© 2011 Agència Catalana del Consum